2021/05/13

sponsored link

住宅購入最多世帯は「中間層」

10年以上かけて支払うような買い物は、分不相応だとよく言われます。

つまり「10年で返せるような資金計画を立てられなければ家は買うべきではない」ということなのでしょうか。

たしかに、その通りなのかもしれません。

しかし、それでは一部の高所得者しか家は買えないことになります。

国土交通省2015年度住宅市場動向調査によると、初めて住宅を購入する世帯の税込み平均年収は644万円となっています。

住宅一次取得時の平均値

[table id=13 /]

※注文住宅は建て替えを除く

※返済月額は年間返済額を月割したものでボーナス返済なしの場合

つまり、住宅を購入するのは、年収500~800万円の”中間層”と言われる世帯が多いということです。

わが家もこのラインに当てはまります。決して裕福な暮らしができるわけではなく、正直、生活はカツカツです。児童手当(5,000円×2人分)、太陽光発電による売電収入(3万円前後)がかろうじての月々の貯蓄になります。私の微々たる収入は自分の保険料に充て、臨時出費があった際には一部崩すことがあります。

そのような大きく余裕のない生活でも「貯蓄より繰り上げ返済を優先」して、早く完済しようとする人が多いのは事実です。現に、2010年の東京スター銀行住宅ローンに関する意識調査でも、8割以上の人が「金銭的余裕がなくても繰り上げ返済したい」と回答しています。

理由は、長期ローンによる金利負担の軽減、金利の変動への備え、定年後にローンを残したくないなど色々あると思います。

が、「借金のある生活から早く抜け出したい」という心理が大きいのではないでしょうか。

今回は、住宅購入を検討する最多層でもある”中間層世帯”の、住宅ローン早期完済についてシミュレーションも交え検証したいと思います。多くの人が望むように、多少無理して早期完済すべきなのか、また繰り上げ返済するなら、どのように行うべきかについて、じっくり考えてみましょう。

早期完済して得になるのは返済”後”

結論からいうと、早期完済して得になるのは、”完済した後”のことです。たしかに、繰り上げ返済では返済額のほとんどが元金に充当されるため、ローン全期間の総支払額が大幅に減ります。

数字で分かりやすく数十万単位で総支払額が減るので、繰り上げ返済中毒になってしまう人もいます。

しかし、繰り上げ返済を頑張るということは、ローン返済中、つまり働き盛りの子育て時期に、家族全員に厳しい生活を強いることになるということを忘れてはなりません。

具体的にシミュレーションしてみましょう。

同条件の繰り上げ返済アリ・ナシ世帯を比較

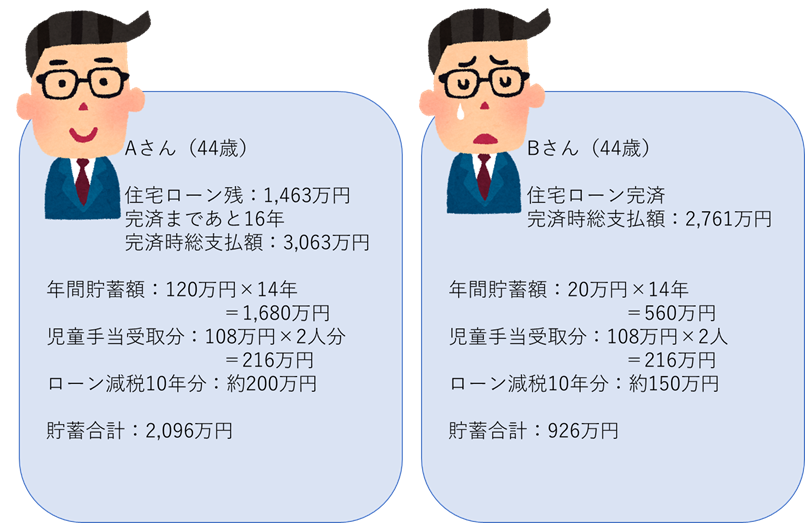

年収600~700万円台の世帯が2,500万円の住宅ローンを借り入れ、かなりの無理をして繰り上げ返済した場合をシミュレーションしてみましょう。

≪例≫

同じ会社の同期で同じ30歳、同じ収入のAさんBさん。

この2人が同時に2,500万円、30年の住宅ローンを借り入れるとします。

2人ともローン開始の30歳時点で、妻と2歳・4歳の子供がいる4人家族です。どちらの妻も、下の子が小学生になったら、パートで社会復帰する予定で、年間100万円の収入を得るとしてみましょう。

全期間固定金利1.4%、保証料などは前払い、ボーナス返済はなしとすると、毎月の返済額は約8.5万円になります。

夫の年収が600万円だとすると、手取年収は480万円ほどになります。ボーナスを年2回20万円ずつとして、440万円を12カ月で割ると、手取り月収は36万円ほどになると思われます。

◇家計例◇

手取り月収平均:360,000円

- ローン返済:85,000円

- 食費:60,000円

- 水道光熱費:20,000円

- 通信費:20,000円

- 小遣い(夫・妻・子供):50,000円

- 教育費:40,000円

- 生命保険料:20,000円

- 車両維持費:20,000円

- 交際費等:15,000円

- その他日用品・雑費・臨時費用:30,000円

たいへんざっくりですが、住宅ローンを返済し、子供を育てている間は夫の収入だけでは月々の貯蓄はほぼできそうにありません。

Aさんは、ボーナスを固定資産税などの臨時出費や貯蓄にあてます。妻が働きだしたら、それをないものとみなし貯蓄します。

Bさんは、ボーナスと妻の収入から、年100万円を繰り上げ返済にあてるとします。

すると以下のようになります。

14年後、2人が44歳になると、上の子供は18歳で今年から大学入学、下の子供は16歳の高校生です。

Aさんは、あと16年ローンを支払い続けなくてはなりませんが、Bさんは今後ローンの支払いから解放され、繰り上げ返済に充てていた分を余剰資金や貯蓄に回せます。

さて、勝ち組はどちらでしょうか。

これに正解はありません。

ただ、住宅ローン完済ばかりに目を向けていると、思うように貯蓄ができなくなる可能性は大きいです。Bさんの場合、今後の借金はありませんが、第1子が大学、2年後には第2子も大学へ入学するのに備えとしては十分でありません。

文部科学省の私立大学等初年度学生納入金調査結果(平成26年度)によると、私立大学の初年度納入金平均額は約131万円、4年間で学費だけでも450万円以上かかるとみられます。

第1子の大学進学費用はなんとか貯蓄から工面できても、自宅外通学などになった場合に対処がしきれない場合があります。また、同時に第2子が予定外で高校から私立に入ることになった場合などにも十分な対処ができません。

つまり「余裕がない状態でおこなう繰り上げ返済」は、予想外の出費に臨機応変に対応できないのです。

繰り上げ返済のデメリット

ここで、繰り上げ返済のデメリットをまとめてみましょう。

・万一の場合、団体信用生命保険の保障が受けられない

まず、先ほどのAさん、Bさんの例のように、手元の資金が減るため急な出費に対応できないというのが大きなデメリットになります。もちろん、将来必要となる資金はきちんと確保したうえで、繰り上げ返済をするなら問題はありません。

しかし、年収500~800万円世帯が貯蓄と繰り上げ返済を無理なく両立するのは、かなり難しいでしょう。

次に団信です。民間金融機関の場合は住宅ローン金利に団信保険料が含まれています。契約者が死亡または規定の高度障害状態となった場合、住宅ローンの残債が免除されるという保険です。

縁起でもない話ですが、繰り上げ返済を頑張って早期完済したのに、完済直後に万一のことがあれば、家はあるけど手元資金はない状態になるかもしれません。せっかく完済したのに、維持費が支払えずマイホームを手放すことになったら悔やんでも悔やみきれませんね。

ある意味、住宅ローンは逆三角形死亡保険に無料で加入しているようなものなのです。将来必要となる資金を削ってまで放棄すべきではありません。完済後に数百万円得をするか、万一に備えて貯蓄を優先するか、中間層世帯なら後者を選ぶべきではないでしょうか。

中間層におススメの繰り上げ返済

それでは、中間層といわれる年収500~800万円世帯は、繰り上げ返済を一切すべきではないのでしょうか。

前述の国土交通省2015年度住宅市場動向調査では、住宅取得時の平均年齢は40歳でした。40歳から30年ローンを組むと、完済時は70歳になります。これはせめて定年までにしておけるようにしたいですね。

先ほどと同じく、2,500万円を30年間、全期間固定金利1.4%で借り入れた場合で考えましょう。

1年に一度、20万円を繰り上げ返済すると、借り入れ期間は5年短縮され25年となり、利息は100万円ほど軽減されます。完済時は65歳、60歳時点での残債額は570万円ほどになります。もし60歳定年であれば、退職金で支払える残債額になることは多いでしょう。

また、1年に一度、50万円を繰り上げ返済すると、借り入れ期間は10年8カ月短縮され19年4カ月となり、利息は200万円以上軽減されます。完済時は59歳です。

年間20~50万円ずつ繰り上げ返済するだけでも、十分な効果が得られます。住宅ローン控除による還付金を繰り上げ返済に充てるのもよい考えです。

借入期間別のシミュレーション

2,500万円の借り入れをする場合、借入期間15年、20年、30年とそれぞれ設定すると以下の表のような返済になります。保証料は前払い、団信保険料は金利に含むものとします。

◇返済期間ごとの比較表◇

※ボーナス返済なし、全期間固定金利1.4%と仮定する

[table id=12 /]

当然ですが、同じ借入額でも、借入期間が短ければ総支払額は少なくなります。

反対に、借入期間が長くなれば支払う利息が大きくなり、月々の返済負担額は大きくなります。

30年返済なら地方都市の賃貸マンション程度の月額負担でも、15年返済なら都市部の分譲賃貸マンション並みの負担になるということです。

たしかに住宅ローンは、他のローンに比べて低金利です。

しかし、借入額がとてつもなく大きいので他のローンと同じように考えてはいけません。それはたしかです。

上の例の2,500万円借入の場合、15年と30年では総支払額が280万円以上変わってきます。これは大きな違いです。

しかし、毎月の負担が7万円近く違うことも忘れてはなりません。この場合、15年返済では2件分の家賃を支払うような感覚になります。

まとめ

繰り上げ返済をすると、完済後は余裕ができるかもしれません。

しかし、働き盛りの頃、子供がもっとも可愛い時期を色々我慢して過ごすということになります。家族旅行やレジャーを我慢し、節約し切り詰め、毎月の生活がいっぱいいっぱいで住宅ローン完済に向けて繰り上げ返済を頑張ることは、果たして幸せなことなのでしょうか。

住宅ローンに限らず、ローンは早く返済すればするほど総返済額、つまり支払うお金の合計が少なくなるのは紛れもない事実です。

しかし、”得”かどうかというのは、すべて返済し終わった時点での話です。

時間は戻ってきません。

私は住宅ローンは学資保険のようなものだと思っています。

学資保険は被保険者に万一のことがあった場合に保険料が免除され、予定通り支給されるものです。私の知人に「元金割れすると損だから」と一括前払いで学資保険に加入した人がいますが、それなら貯蓄しておけばいいのです。

契約者に万一のことがあった場合、ローン残が免除される団信保険を生かしつつ、無理のない範囲で行うのが理想的な繰り上げ返済だと私は思います。